137.会計識字力 月次BS読み方

2013年11月8日

第14話 社長としての月・次・貸借対照表の見方

では、経営者として毎月作成している「合計残高試算表」のB/Sのどこを見ればよいのか、まとめてみましょう。

その前に合計残高試算表と決算書の違いをご存知ですか?

1.合計残高試算表はすっピン、決算書は化粧後

合計残高試算表は毎日の会計取引に基づいて作成します。その意味では日々の事実に基づいて作成しますので「すっピン」と喩えられます。

それに比べて決算書は12ヶ月目の合計残高試算表に基づいて期末整理と称して若干のお化粧を施して仕上げます。その決算書をもとに申告書を作成するわけです。

これは合計残高試算表は原則的に単なる内部資料ですが、決算書は記録であり、また税務署や金融機関にも提出する外部資料という性格もありますので、それはそれでおかしなことではありません。誰しも家中と家外では違うのですからね。

ただそういうことから考えれば、自社の状況を判断するのにより適している資料は「合計残高試算表」なのです。これは重要なポイントのなでよく認識しておいてください。

自社の経営状況を判断するに重要な資料は合計残高試算表です。

決算書を含め貸借貸借対照表の見方の書籍は数々ありますが、その視点はどうも株式投資をする投資家の見方であったり、大企業における取引先企業の評価の見方であったりして、世の中に多くおられる中小企業の社長を前提とした自社の月次B/Sの見方の書籍は意外とありません。

2.月次B/Sのどこを見ればよいのか

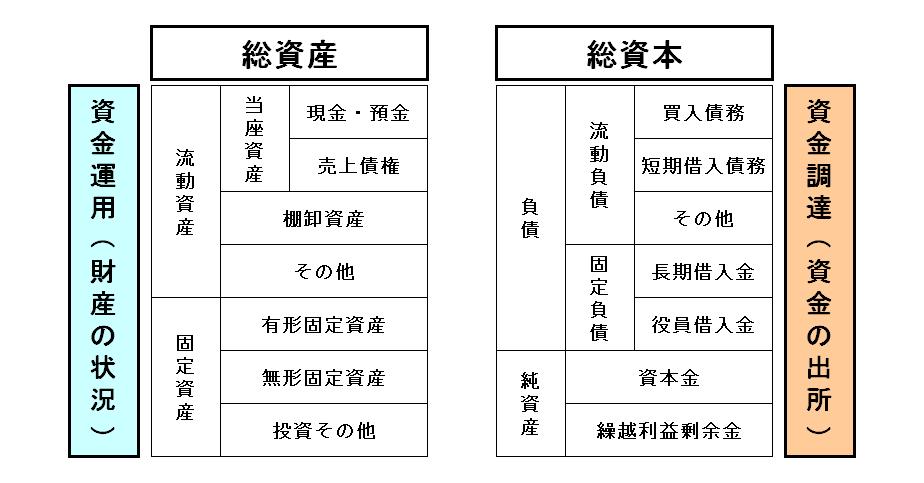

月次B/Sを図式化すると次のようになります。

何回も説明していますが、

左側の「総資産」は資金運用、財産の状況を示しています。

右側の「総資本」は資金調達、資金の出所を示しています。 (これ、よく理解してくださいネ)

そしてどちらも「流動性の配列」といいますが、総資産は早く資金化できる順番に、総資本は早く返済しなくてはならない順番に配列されています。

さて、どこから見ますか?

(1)まず、繰越利益剰余金から見るべし

毎月見る月次貸借対照表ですから、視線は短期的な視点となります。その意味では、まず結果です。それは「繰越利益剰余金の貸方金額」です。これがプラスであれば今月の経営活動は黒字、ともかくよかったということです。マイナスであれば今月の経営活動は赤字ということですから、問題・課題があったということになります。

(2)次に現預金がいくらあるか

お金の切れ目が縁の切れ目、事業の切れ目です。中小企業にとっては現預金は非常に大切です。だから現預金を見ます。これは「手元にある請求書の額」と比べます。手元にある請求書額とは、流動負債の買入債務と未払金、未払費用の合計です。これを上回る現預金があればひとまず安心。もしなければ、これから回収する売上債権でも支払うことになりますから、ちょっと自転車操業の状況ということです。

(3)売上はきちんと回収できているか、売上債権の確認

売上げただけではお金になっていません。回収して売上がお金に生まれ変わります。だから売上債権は毎月確認しなければなりません。売上債権は今月の売上高の額と比べます。今月の売上高程度であれば債権回収は順調だといえます。しかし売上債権が明らかに多い場合は、債権1件1件調べる必要があります。滞っている債権は督促しなければなりません。

(4)2・3ヶ月先の資金繰りを見る、当座資産の確認

当座の資金繰り見込みを確認します。方法は当座資産と流動負債合計を見比べます。ほぼ同額ならば問題はないでしょう。しかし当座資産が半分程度しかないのであれば、資金繰りを確認する必要があります。

(5)在庫を見る

在庫を見るとは棚卸資産です。棚卸資産の金額と今月の売上高を比べましょう。棚卸資産が当月売上の半分程度であれば問題はないでしょう。 しかし明らかに半分以上ある場合は在庫量が多いと思われます。余った在庫はお金を捨てていることと同じです。在庫を目で確認し、整理をしましょう。

(6)借入金返済状況を確認する

借入金返済の財源は利益です。利益から返済することになります。したがって、借入金の返済額と繰越利益余剰金の貸方金額を比べます。繰越利益貸方金額の方が多ければ問題ありませんが、借入金返済額の方が多ければ借入金返済のために他の資産を充てているということになります。具体的には利益だけで返済できなくて手元現預金で支払っているということです。したがって返済で資金繰りは悪化しているということです。

(7)固定資産の資金を確認する

事業を継続していくためには適切な設備投資を続ける必要があります。ですから、設備投資のことも確認しましょう。これは固定資産と固定負債・純資産の合計を比べます。固定負債・純資産合計が多ければ、多い分だけ設備投資余力があるということになります。少なければ、設備資金に運転資金を使い回しているということであり、資金繰りの悪さを表わしています。

これらすべてを「毎月見ましょう」とまでは言いませんが、しかし必要に応じてみる必要があります。そのうえで適切な対応をとれば、驚かれるほど安定した経営ができるようになります。

いかがですか、このように月次B/Sで判断して行けば、かなり理路整然とした経営が執行できることになります。また早め早めに状況が予測できますので対応も早くなります。これが財務諸表が経営の羅針盤とかコックピットといわれる所以です。経営も感と経験だけでなく、科学的に経営する時代です。