380.財務諸表8 BSの見方総資本

2018年9月20日

前回は、貸借対照表の総資産について、その見方について勉強しました。

1.手元資金は、平均月商や平均月間総費用・有利子負債などと比べて、その有り高を評価する。

2.売上債権は、自社の回収ルールと照らし合わせて評価する。

なお、売上債権は売上げたあとの債権なので、多くあれば安心する経営者も多いが、それは大きな勘違いである。

3.たな卸資産は一般的には、売上の10日分以内に抑える。

その10日間を過ぎれば、在庫はただの売れ残りであり、やがて廃棄物となって原価を引き上げる要素となる。

4.固定資産は4倍以上の売上高があげられないと「活用度は高い」とは云えない。

中小小規模企業本来の強みは、高回転・高スピード・高効率など「小回りが利く」ということである。

5.経営は試験ではないので、経営分析の計算式などを覚える必要はない。

何と何を比べれば、もっとも明快に自社の財政状況が判断できるのか、経営者として考えればよい。

それが、あなたの「経営者としてのマネジメント」となる。

経理とは、経営管理です。

正しく経理をすることで、会計資料には会社経営の兆候が現れます。

したがって、早期に対策を講じることが可能となります。

だから、会計で強い会社が作れ、「会計で会社を強くする」ことができるのです。

ここのところをよく理解し、決して、経理は事務作業だけではないので、アウトソーシングすべきではありません。

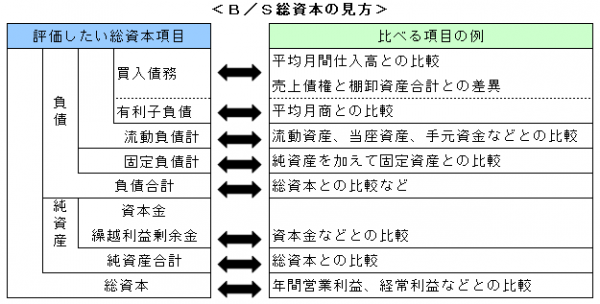

第8回目の今回は、前回の総資産の見方に引き続き、『総資本、負債と自己資本の見方』を詳しく紹介しましょう。

8 B/Sの見方 総資本編

総資本には、負債である他人資本と、純資産である自己資本がありますが、自己資本を高めることが重要です。

なるべく事業資金は「自己資本」で賄いましょうということです。

かと言って、現実的には自己資本だけで事業資金を賄うことはなかなかできませんので、他人資本もコントロールする必要が

あります。

今回は、それらについて、もう少し詳しく見ていきましょう。

1 他人資本の見方

(1)買入債務

買入債務は仕入債務ともいいますが、支払手形と買掛金の合計のことです。

この買入債務は支払期限が長ければ長いほど資金繰りが楽になりますが、仕入先との関係もありますから、

そんなに都合良く、長くはできません。

要は売上債権や棚卸資産とのバランスの問題です。

一般的には、平均月間仕入高と比べたり、売上債権+棚卸資産との差額をチェックしたりします。

平均月間仕入高よりもあまりにも買入債務が少ない場合には支払サイトを伸ばす交渉をする必要があります。

売上債権+棚卸資産との差額が大きい場合には運転資金が厳しいことを示しています。

(2)有利子負債

有利子負債とは、支払利息を払わなければならない借入金の意味であり、銀行からの借入金のことを指します。

有利子負債が多額であれば、当然のことながら、月額の返済額も多く、かつ支払利息も多くなります。

したがって、過剰な有利子負債は必ず経営を圧迫することになりますので、常に有利子負債をチェックする必要があります。

できれば、平均月商の3カ月分から4カ月分以内に有利子負債を抑えることが『経営の肝』です。

(3)流動負債

流動負債とは、買入債務や短期借入金あるいは未払費用などを含めた、1年以内に返済する負債の合計です。

言い方を変えれば、会社を日常的に運営するために調達している運転他人資本です。

ですから、常に返済できる準備をしておくことが望ましくなってきます。

そのために流動負債と手元資金(現預金)や当座資産(現預金+売上債権)、あるいは流動資産とチェックする必要があります。

流動負債より手元資金のほうが多ければ、まず安心です。

流動負債より当座資産のほうが多ければ、おおむね安心です。

流動負債より流動資産が2倍以上あれば、まず安心です。

つまり、流動負債の返済原資の目途がついているということです。

(4)固定負債

固定負債とは、本来、流動負債とは違い、設備投資のための他人資本です。

したがって、固定負債の中身はほとんどが長期借入金です。

中には、社長自らが資金提供をして、役員借入金がある場合もありますが、一般的にはそれほど資金繰りが厳しいのかと思われ、 あまり評価はされませんので注意しましょう。

固定負債はいま申しあげたとおり、設備投資目的の他人資本ですので、自己資本を加えて、固定資産と比べます。

固定負債+自己資本のほうが多ければ、運用(使い方)としては問題ありません。

もし、固定資産のほうが多ければ、不足分を流動負債で補っていることになりますので、問題です。

2 自己資本の見方

(1)自己資本

自己資本とは純資産ことですが、全体の総資本と比べてマネジメント(管理)します。

ときたまニューズになる「無借金経営」とは、総資本すべてが自己資本であり、自己資本比率100%のことです。

またよく似た言葉で「実質無借金」とは、自己資本比率は100%ではありませんが、他人資本以上の手元資金がある状況の

ことを言います。

そこまではともかく、自己資本比率はまずは30%、できれば50%はめざしたいところです。

そのためには損益で適正な利益を出し、納税をし、内部留保に努めなくてはそのようにはなりません。

過度の節税ばかりに目が向いていると、会社は強くなりません。

(2)繰越利益剰余金

いま繰越利益剰余金ない企業は66%に昇ります。つまり、事業を続けて来て、当初の資本金が減ってきているということです。

そもそも社会のニーズに応えて、この商売をすれば儲かる!という腹づもりで創業されたと思うのですが。。。

創業とは事業投資ですから、年10%程度のリターンを目指したとすれば、10年程度で純資産は倍にしたいところです。

3 総資本の見方

いま申しあげたように、事業とは投資活動とも言えます。そう考えれば、総資本とは「投資総額」です。

そのリターンは損益計算書の利益である営業利益もしくは経常利益と比べて算出します。

仮に、総資本・総資産を2回転させる売上高を上げ、利益率10%とするならば、総資本利益率は20%となります。

それがプラスどころか、マイナスでは、投資としては失敗となります。

それだけ繰越利益剰余金が無いことはおかしなことなのです。ぜひ、創意工夫をして利益を確保しましょう。

今回は次のことを覚えておきましょう。

1.買入債務は「平均月間仕入高」や「売上債権+棚卸資産」と比べてマネジメントする。

2.有利子負債は月商3カ月分から4カ月分に抑えるようにマネジメントする。

3.総運転資金ともいえる流動負債は手元資金、当座資産、流動資産などと比べてマネジメントする。

4.固定負債は純資産を加えて固定資産と比べてマネジメントする。

5.自己資本を高めるためには損益で適正な利益を出し、納税をし、内部留保に努めなくてはならない。

6.総資本は事業への投資額です。リターンがあってしかるべきです。

経理とは、経営管理という意味です。

正しく経理をすることで、会計資料には経営の兆候が表れてきますので、早期にさまざまな対策を講じることが可能となります。

だから、会計で強い会社が作れ、「会計で会社を強くする」ことができるのです。

-------------------------------------------------

インプルーブ研究所は、ITウェブサイトとマーケティングおよび経営会計で貴社の発展に尽力します。

ぜひ、一度お話いたしませんか? お問い合わせはお気軽に コチラ から

-------------------------------------------------