424.消費税10% 請求書等の記載

2019年8月3日

インプルリポート『消費税10%』の第4回目は「請求書等の記載内容」です。

1 請求書等の記載内容の変更とは

(1)請求書等の「等」とは

請求書等の「等」とは、請求書・納品書および帳簿(総勘定元帳)のことを指します。

(2)記載内容の変更とは

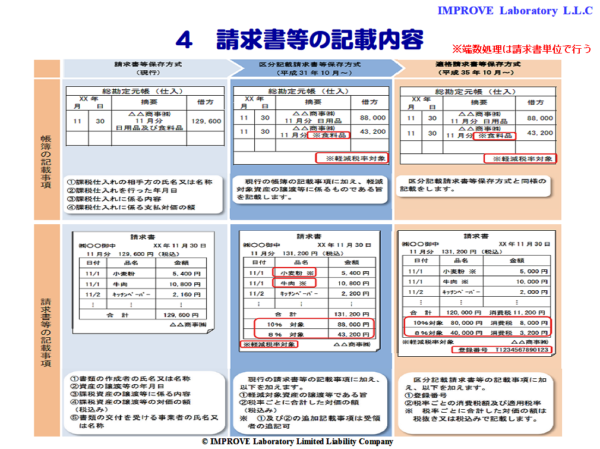

今回の消費税法改正では請求書等記載要件について、2段階で改正されます。

第1段階は この10月から「区分記載請求書等保存方式」に改正されます。

第2段階は 2年後の令和3年(2023年)10月1日から「適格請求書等保存方式」に改正されます。

2 区分記載請求書等保存方式とは

区分記載請求書等保存方式とは、請求書や帳簿(元帳)などに「消費税率の区分を記載して保存しなさい」という意味です。

なお、この記載は請求書等を受け取った事業者が追記してもかまいません。

これまでは「請求書等保存方式」といい(知らなかった!)

①発行者名 ②取引年月日 ③取引の内容 ④金額 ⑤受取者名 だけの記載で良かったものが

これからは 上記に ⑥軽減税率の対象であることがわかる内容 ⑦税率ごとの税込み金額 の記載が加わります。

したがって、請求書等には従来からの5項目に加えて

軽減税率8%適用のモノにはそのことを示す記載

8%と10%の税込み合計金額 を記載することとなります。

事務手数が増えるとともに、システムで処理されている場合はシステム修正をしなければなりません。

3 適格請求書等保存方式とは

(1)適格請求書発行事業者に登録申請する

適格請求書等保存方式になると、まず税務署へ適格請求書発行事業者となるために登録申請を行い、登録する必要があります。

この登録を受けないと、「適格請求書」といわれる請求書が発行できなくなり、相手取引先は仕入税額控除ができなくなります。

したがって、B2B(企業相手)事業者は適格請求書発行事業者にならないと、取引に支障が生じる可能性があります。

またB2C(生活者相手)事業者も、必ずしも顧客は個人ばかりとは限らないでしょうから

やはり適格請求書発行事業者になるか・ならないかはよく考える必要があるかもわかりません。

(2)請求書等記載内容の変更

帳簿の記載内容には変更はありません。

請求書等は区分記載請求書等保存方式の内容に加えて

⑧適格請求書発行事業者の登録番号 ⑨税率ごとの消費税額 を付け加えなくてはなりません。

なお、消費税額の計算は一品ごとに計算するのではなく、税率ごとの合計金額に税率を掛けて、端数処理をします。

事務手数がますます増えるとともに、システムで処理されている場合は適格請求書発行事業者登録番号の表示など

少し高額になると思われるシステム修正をしなければなりません。

4 価格の表示

(1)基本は税込表示

この10月から軽減税率が実施されますが、10月1日以降「税込み表示をすること」が義務付けられています。

経過措置として、令和3年(2021年)3月31日までは誤解がないようにすれば税抜価格のみでもかまわないとされていますが、

なるべく早く表示変更をされたほうが良いと思います。

(2)統一税込表示も可能

また持ち帰りかイートインかなどによって、標準税率10%か、軽減税率8%か変わる場合には、税込価格を統一することも

認められています。

たとえば、菓子パン税抜200円の場合、持ち帰れば216円、店内施設で食べれば220円となりますが、

これを税込218円などに統一するということです。

持ち帰れば8%ですから 税抜202円 消費税16円

イートインすれば10%ですから 税抜198円 消費税20円 となります。

需要は変わらないという前提で経営的に考えれば・・

イートインが少なければ「統一税込表示」が有利、イートインが多ければ「別税込表示」が有利となります。

今回の消費税改正は、中小・小規模事業においては「過去の消費税改正とは違う」という認識を持つべきだと思います。

そうでないと4年後にはとんでもない状況になりかねません。よく考えましょう。