497.会計の読み方 買入債務(仕手+買掛)

2021年1月10日

新年明けましておめでとうございます。

2021年早々、コロナ感染拡大は再び広がり、1月8日から2月7日まで1都3県を対象に「緊急事態宣言」が発令されました。

その後も近畿2府1県などを始め、対象地域が拡大する様相を見せています。

報道ではこの現在の状況を「コロナ感染第3波」と言っていますが、果たして本当にそうなのか?という気もしてきます。

ひょっとしたら、昨年までが新型コロナウイルス感染の序章であり、これからが本格的拡散期になったのではないかという

気さえします。

ーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーー

いずれにせよ、何よりも健康に留意し、これからますます厳しくなる経営環境に備え、会計でしっかり自社の経営状況を把握し、

経営の舵取りをしていく必要があります。日々の会計業務を活かして、しっかりと経営判断していきましょう。

ーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーー

さて、新年の「企業経営コラム」は、負債項目の具体的な読み方からです。

「負債」というと常にマイナスイメージがつきまといますが、それは私たちが付けている色眼鏡といえます。

事業をするには必ずおカネが必要になるわけですが、そのために借りたおカネが「負債」なのです。

したがって、事業にとって、本来はとてもポジティブな資金が「負債」なのです。

ただそのように負債を運用するためにも、しっかりとしたマネジメントを会計資料を元に行うことが大切です。

そこをないがしろにすると、一般的に思われているとおりの、常に追いかけられるネガティブな負債となってしまいます。

今回はそんな負債の中から「買入債務」について勉強しましょう。

第8回 買入債務(支払手形+買掛金)の読み方

負債の中でも、日常、事業活動で一番調達している資金が『買入債務』です。

それだけに「借りている」という意識はあまり持たないかもわかりませんが、仕入した商品や材料は手元に届いているのに

代金はまだ支払っていないわけですから、「金利ナシで仕入代金を調達している」という言い方ができます。

1.買入債務とは

買入債務とは、下記のとおり、支払手形と買掛金の合計です。

支払手形120万円+買掛金360万円=買入債務480万円

*買入債務は、仕入債務とか、支払債務などと呼ばれる場合もありますが、意味は同じです。

上記の式中に『支払手形』が入っていますが、これは支払手形を使うことが当たり前と言っているわけではありません。

支払手形は経営の安全のためにも、なるべく使うのはやめたほうがいい負債項目です。

確かに支払手形を使うと、支払時期をさらに先延ばしできますので、資金繰りがラクになるメリットはあります。

しかし、何かの事情で2回続けて決済できなければ銀行取引は停止となりますので、事実上、事業はストップしてしまいます。

つまり、倒産です。ですから、できれば、支払手形は使わないほうが良いと思います。

支払手形は使わない、使わなくても資金繰りができる方法を考えるほうが得策である!

では、そんな『買入債務』をどのように読めばよいのでしょうか。

読むといっても「いま買入債務が480万円ある」とか、「少し減った・増えた」では読んだことになりません。

ただ計算しただけに過ぎません。

では、どうすればよいのでしょうか?

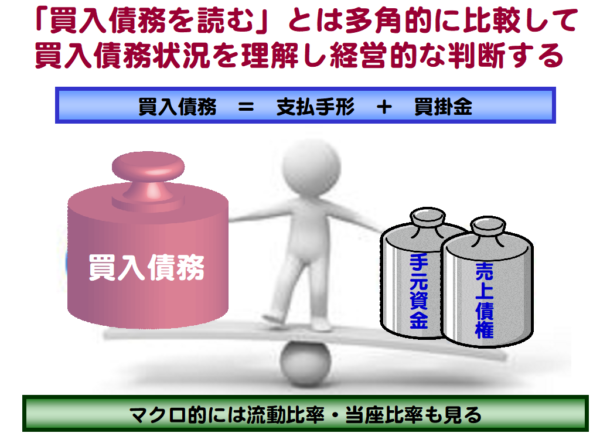

それは多角的に買入債務を比較することです。多角的に比較して、会社の買入債務状況を読み、経営的な判断をすることです。

買入債務を読むとは多角的に比較し、その残高の良し悪しを判断することです!

では、どんなものと比較をすれば良いのでしょうか?

2.「手元資金」と「買入債務」を比較する

買入債務は仕入代金ですので、基本的には翌月には支払わなくてならない負債項目です。

そこで支払の財源である「手元資金」と比べます。

手元資金510万円÷買入債務480万円=手元資金対買入債務倍率1.06倍

手元資金は買入債務の1.06倍あるということはどういうことでしょうか?

1.06倍ということは「買入債務を支払うぐらいのキャッシュはある」ということですから、まずは安心ともいえます。

しかし、考えてみてください。手元キャッシュを使うのは仕入代金だけではありませんね。

そう考えると、少なくとも2倍程度の余裕はあってほしいものとも考えられます。

実際にどのくらいあれば良いのかは、それぞれの会社状況で違いますから、よく考えてみてください。

仕入債務の少なくとも2倍以上は手元資金があることを確認する!

3.「買入債務」と「売上債権」とを比較する

また、買入債務は前月の仕入代金とも見做せます。

では、それに対する前月の売上代金は何なのでしょうか? そうです、「売上債権(受取手形+売掛金)」ですね。

ということは、買入債務と売上債権を比べてみることにも、何か意味がありそうです。

買入債務480万円÷売上債権1200万円=買入債務売上債権比率40.0%

買入債務は売上債権の4割を占めるという、この40.0%というのは、いわば資金ベースの原価率のようなものです。

もし、自社の原価率は30%と考えている場合であれば、少しこの40%という比率は高すぎるという判断ができます。

そして、一番の原因は「売上に対して仕入が多すぎる」ということになります。

もちろん、買入債務に対する債権要素には「たな卸資産」も考慮すべきとも考えられますが、この「たな卸資産」の中には

これまでの売れ残りが含まれている場合もありますので、買入債務と売上債権だけで比較したほうがより固い見方ができます。

買入債務と売上債権を比較して資金ベースの実質原価率を把握する!

4.もう少しマクロ的な債権状況と債務状況を把握する

さらに3つ目の見方は「買入債務」だけというテーマから少し外れますが、マクロ的に債権・債務状況を見ようする考え方です。

広義の債務とは、前回の負債で説明したように「流動負債」です。

逆に広義の債権とは、「流動資産」です。また、その中でも確実に当てになるのは「当座資産」と呼ばれるものです。

この資産二つと流動負債を比較することで、マクロ的な自社の『安全性』を見ることができます。

なお、流動資産・当座資産・流動負債の設例は下記の通りで、括弧の中がその残高とします。

流動資産=手元資金(510万)+売上債権(1200万)+たな卸資産(560万)+その他流動資産(0万)=2270万円

当座資産=手元資金(510万)+売上債権(1200万)=1710万円

流動負債=買入債務(480万)+短期借入金(900万)+未払金(90万)+預り金(100万)+その他流動負債(0万)

=1570万円

そうすると次のように計算できます。

流動資産2270万円÷流動負債1570万円=流動比率144.6%

当座資産1710万円÷流動負債1570万円=当座比率108.9%

流動資産とは、基本的に1年以内のキャッシュ化できる総額ともいえます。

当座資産とは、基本的に1~2カ月でキャッシュ化できる総額ともいえます。

流動負債とは、基本的に1年以内に返済しなければならない他人資本です。

*流動と固定とは「ワン・イヤー・ルール」で分けられていることを思い出してください。

このように1年以内にキャッシュ化できる財源と1年以内に返済しなければならない負債を比較する『流動比率』を見ると、

財源が1.5倍ほど上回っていますから、余裕があるように思われます。

しかし、いまはキャッシュを高めて経営することが求められている時代です。もう少し高める必要があると経営判断できます。

さらにより固く、確実にキャッシュ化できる財源と1年以内に返済しなければならない負債を比較する『当座比率』を見ると、

それでも財源が1倍以上ありますから、やはり余裕があるように思われます。

しかし、いまは取引先がいつ倒産してもおかしくない時代です。ですからやはり、もう少し高めておく必要があると経営判断が

できます。

当座のマクロ的な支払能力を見るには流動比率・当座比率でマネジメントする!

なお、このようなことを間違わないで経営判断するためには、「正確な会計処理を行うこと」が大前提となります。

会計は決して、決算申告や税務署・金融機関のためにしている業務ではありません。

5.買入債務を改善する方法

最後に支払債務や会社の安全性、支払能力などを改善する方法について簡単に触れましょう。

(1)買入債務の改善

これは「必要以上の仕入れをしない」に尽きます。

そのためには、在庫の把握を高める、仕入を小分けにする、仕入回数を増やすことなどが考えられます。

さらに最近ではコロナ感染の影響で、売上が減少する企業が増える一方で、一部ではありますがブームともいえる需要の高まりで

業績を上げている企業もあります。この中で特に警戒すべきは、業績を上げている企業です。

ブームに乗った売り上げ増加には、必ず終焉が来ます。そのときには、過剰在庫・過剰設備・過剰人員の『トリプル引き潮』が必ず

起こります。 ブームに乗り過ぎない、計画的な経営が重要です。

(2)黒字経営

支払能力を高めるには、なんといっても「黒字経営」がやはり絶対的基本条件です。

黒字経営無くして、キャッシュを高める! な~んて経営はありません。

6.まとめ

以上をまとめますと、次のようなイメージとなります。

ぜひ、買入債務をコントロールし、経営の安全性を高めるとともに、荒波に強い経営をしましょう。

これまでも何度か申しあげてきましたが、会計は決算や税務申告のためだけにしている「事務」では、決してありません。

むしろ、会計は会社経営の判断をするために日々行っている「経営管理、マネージメント業務」なのです。

いまほど、経営者の『経営手腕』が問われているときはありません。

会計とそしてマーケティングを駆使して常に経営を革新し、永続的に続けられる企業経営を目指しましょう。

戦略を考えるにあたって重要なことは『思い込み』なるものを打ち破ることです。

私たちは思いのほか、思い込みに囚われて生活や仕事をしています。

そして、その結果が「いま現在である」ということを忘れてはいけないと思います。

違う結果を得たいと思うのであれば、『思い込み』を打ち破るしかありません。

-------------------------------------------------

インプルーブ研究所はITウェブサイト・マーケティング・経営会計で貴社の発展に尽力しています。

ぜひ、一度お話いたしませんか? お問い合わせはお気軽に コチラ から

-------------------------------------------------