550.科目の読み方⑦ 仮受・仮払消費税

2022年1月28日

今回の「科目の読み方」は、消費税に関係する『仮受消費税』と『仮払消費税』です。

1 仮受消費税および仮払消費税とは

消費税とは、仕入または売上などの対価に10%(一部8%)を掛けて、支払ったり、預かったりする『間接税』です。

仮受消費税は、売上の対価に10%を乗せて、国に代わって顧客から仮に受けた消費税なので「仮受消費税」といいます。

この仮受消費税は、国へ納付するまでの間は、資金を調達したように資産で運用することができますので、負債の「流動負債」に

記載されます。

仮払消費税は、仕入や経費の代金の10%を、国へ納付する代わりに仕入業者等へ支払いますので「仮払消費税」といいます。

この仮払消費税は、国へ納付するまでの間は、資金を運用していると捉えられますので、資産の「流動資産」に記載されます。

ここで大事なことは三つあります。

1.この仮に受けた「仮受消費税」と仮に支払った「仮払消費税」の差額が、おおよその「消費税納付額」になります。

仮受消費税-仮払消費税=概算消費税納付額

2.この差額に見合う以上の現預金残高がないと、消費税納付のときに資金不足を起こします。

(仮受消費税ー仮払消費税)< 手元資金

3.仮に自社のB/Sに、この2つの科目がない場合は、会計は『税抜き経理』をしていないということを示していますす。

1989年、消費税が導入されて以来、すでに30年以上が経ち、税率も3%から10%になっています。

このような状況になっても、いまだ『税抜き経理』をしていないことは、経営管理上の大きな問題といえます。

納付額も単純計算で当初の3.3倍になっていますので、早急に『税抜き経理』に切り替える必要があります。

会計は「税抜き経理」が常識です!

2 なぜ、消費税を納付するときに資金不足を起こすのか

理屈では、消費税は自社が負担して納付するわけではないので、納付はできるはずです。

顧客から消費税を預かり、そこから支払った消費税分を引いて納税するわけですから、消費税の納付ができないはずがありません。

しかし、現実はそうではありません。

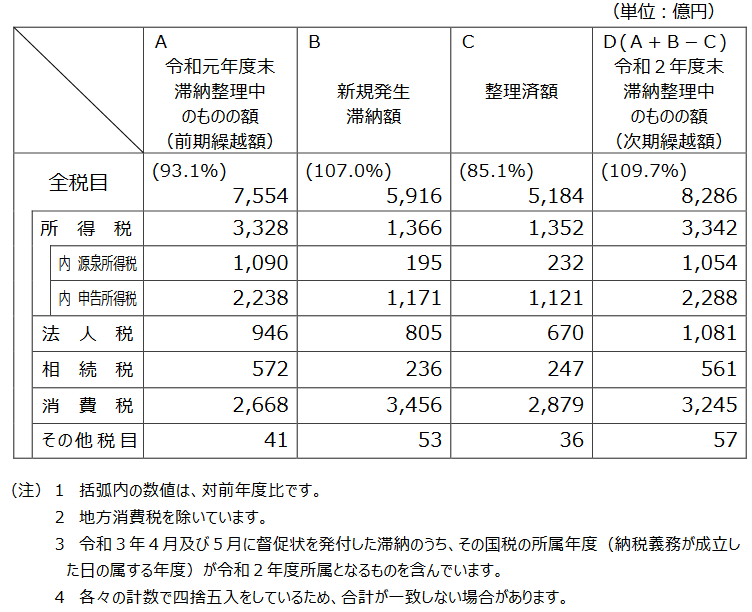

国税庁のホームページによれば、下図のとおり多くの企業が滞納している状況なのです。

令和2年度「租税滞納状況」(令和3年8月発表)

これによれば、消費税の滞納額は、税金の滞納額の「39.2%」と、4割を占めています。

さらに令和2年(2020年)は、消費税の滞納額だけが突出して増えています。

「所得税」や「法人税」は自社が負担する『直接税』ですが、「消費税」は顧客が負担されたものを預り、そこから自社が支払った

消費税を差引いて納付するわけですから、本来は納税できそうなものです。

しかし、実態は違います。 なぜもこう多く、滞納されているのでしょうか?

結論から言えば、仮受消費税を事業の「運転資金」として使ってしまっている企業が多いということです。

いうなれば、他人から預かっているおカネを商売で手をつけて、それが返せなくなっているということです。

仮払消費税を運転資金に使っている企業が多い!

そのような仮受消費税と仮払消費税ですが、では、どのように読めばよいのでしょうか。

3 消費税の読み方

(1)税抜き経理を行って常に仮受消費税と仮払消費税を把握する

まず、基本は『税抜き経理』を行うことです。

会計ソフトで経理を行っているので、税込み金額さえ入力すれば、自動的に売上の場合は「仮受消費税」という科目に

預った消費税がプールされます。

仕入や経費の場合には、自動的に支払った消費税が「仮払消費税」という科目にプールされます。

これで常に「仮受消費税」と「仮払消費税が把握」でき、その差額を計算さえすれば、現時点での概算消費税納付額を読むことが

できることになります。

(2)差額(概算消費税納付額)を預金科目で別管理する

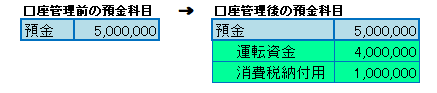

大事なことはここからで、その差額を会計ソフトで預金を口座管理機能で振替えて、通常の預金とは別管理することです。

イメージは下記のとおりです。

差額を預金科目の「消費税納付用」という口座(枝番)へ振替えることによって、常に納付すべき金額だけのおカネが預金にある

ようになります。

もちろん、別にそれ用の積立口座を金融機関で開設して、そこにプールすることも良いかと思います。

事業用の運転資金と消費税の納税資金とを分けることが大事!

こうすることで、消費税納付分を別にした、実際の運転資金過不足額も把握できるようになります。

4 今後、インボイス制度によってますます消費税の納付は厳格になる

(1)インボイス制度とは

現在は、売上時に顧客から「仮受消費税」を預り、仕入などで支払った「仮払消費税」を差し引いて消費税を納付しています。

そしていまは仮払消費税を差引きするには、請求書やレシートから支払った消費税を計算して、それを『仕入税額控除額』として

仮受消費税から控除できます。

しかし、それが来年2023年(令和5年)10月1日からは単なる請求書ではなく、「適格請求書」と呼ばれる請求書やレシート

でないと、仕入税額控除ができなくなります。

2023年から適格請求書でないと仕入税額控除は出来なくなる!

これが『インボイス制度』です。

ただし、制度移行するにあたっては『経過措置』があります。

2023年10月からの3年間は「80%」

2026年10月からの3年間は「50%」 が現行と同様の請求書でも控除可能です。

しかし、2029年10月から「完全なインボイス制度」となります。

2029年10月から完全インボイス制度となる!

あと7年で『完全インボイス制度』です。

7年後と言っても、意外と時間が経つのは早いので、いまから周到な準備が必要です。

なお、日本ではインボイス制度のことを「適格請求書保存方式」と呼びます。

(2)インボイス制度が始まると

インボイス制度が始まるとどうなるか、別の角度から説明します。

いまは事業規模がどうであれ、消費税を受け取りまた販売先では仕入税額控除をすることができます。

しかし、インボイス制度が始まると、適格請求書が発行できない販売先からの仕入れは仕入税額控除ができなくなります。

つまり、購入先では、適格請求書が発行できる事業者から購入しないと、仕入税額控除ができないということになります。

そうすると、購入先は適格請求書発行事業者から購入しようという動きになります。

インボイスが始まると購入事業者は適格請求書発行事業者から購入しようという動きが出てくる!

また、適格請求書発行事業者でない事業者は消費税を請求できなくなります。

なぜなら、消費税を納付する必要がないからです。

とすると、いま問題となっている「益税」がなくなるということになります。

中小零細企業では「益税」でなんとか利益を出しているというところも少なくありません。

このことをわかりやすく言えば、適格請求書発行事業者でない事業者は「一般消費者」と同じ立場になるということです。

※現在、一般消費者は消費税を支払うだけで、消費税を預かる機会はありません。

インボイスが始まると適格請求書発行事業者でない事業者は一般消費者と同じ立場になる!

(3)この適格請求書発行事業者の登録申請は、昨年の10月1日から始まっています

インボイス(適格請求書)を発行するためには、まず自社が「適格請求書発行事業者」になる必要があります。

その登録申請が昨年10月から始まっていますので、忘れないように申請しましょう。

適格請求書発行事業者登録申請はすでに始まっている!

なお、免税事業者が消費税を請求するためには、免税事業者も「適格請求書発行事業者」になる必要があります。

しかし、それは同時に、免税事業者でなくなることを意味します。

適格請求書発行事業者になるということは免税事業者でなくなるということである!

これからは徐々に免税事業者の場合は消費税を請求することができなくなり、既述した「消費税の益税」という問題が解決される

ことにつながります。

消費税はこれから中小零細企業にとって大きな問題となり、特に零細企業を中心に倒産が増加するとも言われています。

そのような事態を避けるためにも、「どんぶり勘定」や「経験や勘」に頼る経営は止めて、

「会計に基づく経営」と「会計を読む力」が、いま問われています。