565.インボイス事前準備のためのコラム

2022年5月14日

来年、2023年10月1日から『インボイス制度』は開始!

2019年10月の消費税改正に伴って『適格請求書等保存方式』(通称インボイス制度)が、いよいよ、2023年10月1日から

開始されます。 あと僅か1年4カ月後の話です。

改正の時には「まだ4年も先!」と思っていましたが、もうあと僅か1年半となりました!

そこで今回は、その『インボイス制度』について、再度わかりやすく説明します。

インボイス制度は、私たち中小企業には大きな影響を与えます!

ぜひ参考にしていただき、早めにインボイス制度開始に対する準備を進めましょう。

1 インボイス制度のポイント

(1) 適格請求書(インボイス)を発行できるのは『適格請求書発行事業者』だけ!

これまでは誰でもが請求書発行し、それに基づいて消費税の税額控除ができました。

しかし・・、『適格請求書』はそうではありません。

『適格請求書』は所轄の税務署長に申請し、登録承認を受けた課税事業者のみが発行できることになります。

ちなみに、適格請求書を発行できる事業者のことを『適格請求書発行事業者』といいます。

インボイスを発行するには前もって税務署への届け出が必要デス!

(2) 適格請求書発行事業者すべてに「消費税納付義務」が生じる!

別の観点から『適格請求書発行事業者』の説明をすると、

たとえ課税売上高が1,000万円以下の事業者であっても、消費税の納付義務が生じることになります。

つまり、『適格請求書発行事業者』になるということは、いままでのように免税事業者にはなれないのです。

インボイスを発行する事業者は売上高に関係なく消費税の納付義務が生じる!

(3) 適格請求書発行事業者だけが適格請求書(インボイス)の保存を要件に仕入税額控除できる!

インボイス制度に移行すると、仕入税額控除ができるのは『適格請求書発行事業者』だけとなります。

そして、仕入税額控除の対象となる仕入は『適格請求書』によるものだけとなります。

※但し、経過措置あり

インボイス発行事業者だけが受け取ったインボイスで仕入税額控除ができる!

以上をまとめると、こういうことになります。

-----------------------------------------------------------

1.適格請求書発行事業者になるためには事前に所轄の税務署長に申請して承認を受ける。

2.適格請求書発行事業者は課税売上高1,000万円以下でも消費税納付義務が生じる。

3.適格請求書発行事業者だけがインボイスの保存を条件に仕入税額控除ができる。

-----------------------------------------------------------

適格請求書発行事業者以外は仕入税額控除が出来なくなりマス!

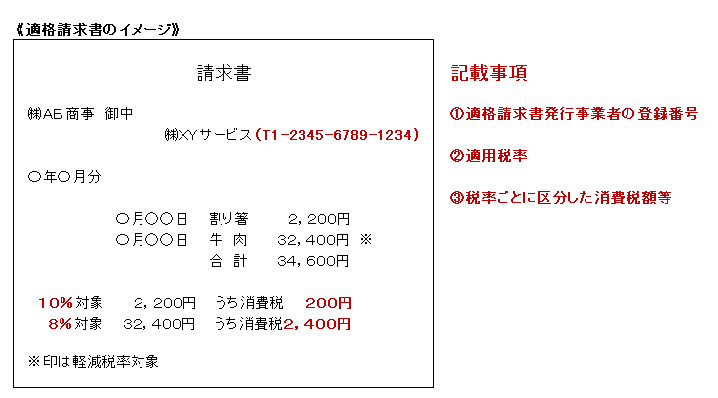

2 適格請求書(インボイス)の記載事項

では、『適格請求書』の記載事項要件とは、どのようなものなのでしょうか。

具体的には、次のようなイメージになります。

上記のように現在の『区分記載請求書等保存方式』に加えて、「登録番号」「適用税率」「税率ごとに区分した消費税額」の記載が

必要となります。

適格請求書には登録番号・適用税率・税率ごとの消費税額の記載が必要!

3 適格請求書発行事業者の登録申請

『適格請求書発行事業者』の登録は、所轄の税務署長に申請書を提出して登録します。

その申請が承認されれば、所轄税務署より『適格請求書発行事業者の登録通知書』が郵送されて来ます。

その書類の中に『登録番号』が記載されています。

適格請求書発行事業者の登録申請書の受付はすでに始まってイマス!

来年の10月1日に間に合わせるためには、来年3月31日までに申請しなければなりません。

インボイス開始に間に合わせるには2023年3月31日までに申請が必要デス!

さらに、申請は『課税事業者』に限られますので、免税事業者は『消費税課税事業者選択届出書』も提出する必要があります。

免税事業者は同時に『消費税課税事業者選択届出書』も提出する必要がある!

4 インボイス制度の経過措置

このインボイス制度の経過措置として、しばらくの間は現行の「区分記載請求書等」であっても、一定割合の仕入税額控除が

認められるようになっています。

《仕入税額控除の経過措置》

▶2023年10月から2026年9月末までの3年間 ⇒「仕入税額相当額の80%」が仕入税額控除できます。

▶2026年10月から2029年9月末までの3年間 ⇒「仕入税額相当額の50%」が仕入税額控除できます。

以上、6年間の経過措置があります。

そして、2029年10月1日から『インボイス制度』に完全移行されマス!

5 インボイス制度の背景

では、このインボイス制度に移行する背景には、どのようなことがあるのでしょうか?

それは「消費税の益税問題だ」と言われています。

一説には、年間の未回収消費税額は5,000億円もあると言われています。国税庁にとっても、この益税問題は大きな課題でした。

消費税の未回収額は、なんと5,000億円もある!?

そこでこのインボイス制度に移行されると、適格請求書発行事業者以外の事業者はある意味、一般消費者と同じ立場となります。

つまり、消費税を納める必要がないわけですから、お客さんに消費税は請求できなくなるということです。

たとえば、いま税込で1,100円の商品を販売してる適格請求書発行事業者にならない事業者は、インボイス制度が開始されると、

1,000円で販売するのか、それとも1,100円に値上げして販売するのか、検討する必要があります。

インボイス制度が始まると免税事業者は一般消費者と立場は同じデス!

ここに、小規模事業経営者にとって、経営上の大きな問題が生じて来ます。

適格請求書発行事業者になるのか、ならないのか、よく検討される必要があります。

6 インボイス制度の影響

最後に『インボイス制度』が与える影響について考えてみます。

しかし、あくまでもひとつの仮説ですから、そのつもりでお読みください。

(1)課税売上高が1,000万円以下の事業者でも消費税を納める選択をする?!

理由は『適格請求書発行事業者』にならないと、『適格請求書』が発行できないからです。

いろいろなビジネスシーンを想定すると、適格請求書発行事業者にならないと、取引から外される恐れがあるからです。

(2)適格請求書発行事業者は免税事業者との取引を控え出す?!

上記の具体例がこれになります。

何故そうなるかというと、適格請求書発行事業者と取引をしないと仕入税額控除が出来ないからです。

同じ1,100円の商品を仕入や購入するなら、その事業者が適格請求書発行事業者であれば、100円の仕入税額控除ができますが、

免税事業者では出来なくなるからです。

だから、いままで1,100円であったものを、1,000円以下で売る免税事業者でないと、適格請求書発行事業者は購入しなくなると

考えられます。

つまり、免税事業者の経営環境は厳しくなるということです。

(3)一般消費者は免税事業者で品物を購入するようになる?!

たとえば、大手スーパーで購入すれば108円する野菜が、免税事業者の八百屋さん購入すれば100円になることが予想されます。

そうなると、以前より少し売値は下がるかもわかりませんが、逆に商売繫盛になる可能性もあります。

但し、免税事業者の八百屋さんが実質値上げをして、108円で売り続けるならば別ですが。

値下げをしてもこれまでと同等の、あるいはそれ以上の儲けが出るのかどうか、悩ましいところです。

(4)免税事業者の倒産・廃業が増加する?!

消費税による益税で、なんとか商売を続けておられる免税事業者も多いのが実情です。

そんな中でその益税分がなくなる、あるいは値上げに踏み切ることは、免税事業者の死活問題にもなりそうです。

(5)経理事務が煩雑になる?!

現在の課税仕入10%と8%に加え、仕入税額対象外の分類も必要になると言われています。

※これは、これはあくまでも、会計ソフトメーカーやある職業団体の希望的アピールです。

経営規模にもよりますが、大多数の中小企業においては、本当はいうほど大変にはならないと思われます。

また、端数処理の考え方が現在の品目ごと計算から、税率ごとの計算に変更されますので、会計ソフトや請求書ソフトの変更なども

必要になってきます。

※これは事実です。しかし、無償サポートの範疇に入るのではないかと思われます。

但し、自社開発ソフトを使用している場合は大変です。

このようにいろいろな影響が想定できますが、いまからその対応策を真剣に考える必要があろうかと思います。

インボイスへの準備は早めに行いましょう!