577.わかりやすく インボイス制度

2022年8月7日

再更新日:2022.09.06

あと開始まで約1年となり、テレビコマーシャルなどでもよく見聞きするようになった『インボイス制度』・・。

そこで、この「企業経営コラム」でも、インボイス制度について、再度、わかりやすく簡潔に説明したいと思います。

インボイス制度は「来年2023年10月1日」から始まる!

▶インボイス制度とは?

そもそも「インボイス制度」とは、”特定の事業者”が発行する請求書でないと消費税の仕入税額控除ができなくなる

という制度です。

その表向き理由は「消費税の益税防止」と言われています。

つまり、消費税を納めなくてもよい事業者(免税事業者)が販売価格に消費税を上乗せし販売しても、その消費税は国庫に入らず

事業者へ還元されるのはおかしいのでは?という理由です。

そのため、各事業者は免税事業者から仕入などをしても『仕入税額控除』ができなくなります。

インボイス制度が開始されると免税事業者からの仕入や費用の仕入税額控除はできなくなる!

▶免税事業者は2023年10月1日から消費税は請求できない?!

たとえば、文具。大手文具店は、今までと同じく100円のボールペンを税込110円で販売することになります。

しかし免税事業者の文具店は、同じものを110円で販売すれば、それは10円値上げをして販売していることになります。

それをいままでと同じように税込110円として販売すれば、それは景品表示法違反となります。

▶インボイス制度はお客様にいろいろな影響を与える?!

一般の消費者は、どちらで購入しても、仕入税額控除はしませんから同じです。

しかし、免税事業文具店は消費税を徴収できませんから、ある免税事業者が値上げをしないで100円で販売し出すと、

同じボールペンが消費税込みで110円で販売する店、値上げして110円で販売する店、そして本体価格100円のみで

販売する店、と3通りになり、市場に混乱と競争の激化が起こることが予想できます。

また、購入者が事業者の場合であれば、一方は110円で購入しても10円の仕入税額控除ができますので、免税事業者で価格を

変更しない文具店からの購入は避けることが予想できます。

仮に免税事業者文具店が100円で販売したとしても購入事業者の事務が煩雑となりますので、それでも事業者は免税事業文具店

から購入することを避ける恐れがあります。

このようなことがいたるところで2023年10月から起こることが予想できます。

インボイス制度の開始は「市場の混乱」と「競争の激化」を招くことが予想される!

▶インボイスを発行するには『適格請求書発行事業者』になることが必要!

免税事業文具店が消費税を上乗せして販売するためには、先ほどの「特定の事業者が発行する請求書」を発行できるように

ならなくてはなりません。

その特定の事業者が発行する請求書のことを『適格請求書』といいます。

適格請求書が発行できる特定の事業者になるためには、税務署へ『適格請求書発行事業者』の登録申請が必要となります。

インボイス開始に間に合わせるには「来年3月31日まで」に申請が必要!

それまでにあと6ヵ月です! あなたの会社はすでに適格請求書発行事業者の登録申請をされていますか?

▶適格請求書発行事業者になることは同時に『課税事業者』になる!

適格請求書を発行するためには適格請求書発行事業者になればよいということだけではなく、同時に『課税事業者』になることを

意味しています。

特に、取引上の関係から、これまで免税事業者であった事業者が、このままでは取引から弾かれてしまうという恐れがあるという

理湯で駆け込み的に「適格請求書発行事業者」となると、それは同時に課税事業者になることになります。

これまで、消費税の益税が経営を続けて行くための収入源になっていた免税事業者も多いわけですが、今後はそれらすべて納付に

回ることになります。

つまり、零細中小企業といえども、経営の仕方を根本的に考え直さなければ、経営が難しくなることを意味しています。

そのことを後ろ向きに捉えるのではなく「ピンチをチャンスに!」という発想で捉え直すことが大切です。

ピンチをチャンスにという発想の経営が求められる!

▶適格請求書の記載要件とは?

適格請求書発行事業者になって請求書を発行さえすれば『適格請求書』として取り扱われるのかといえば、そうではありません。

『適格請求書』には記載しなければならない「記載要件」というものがあります。

具体的には、次のようなものです。

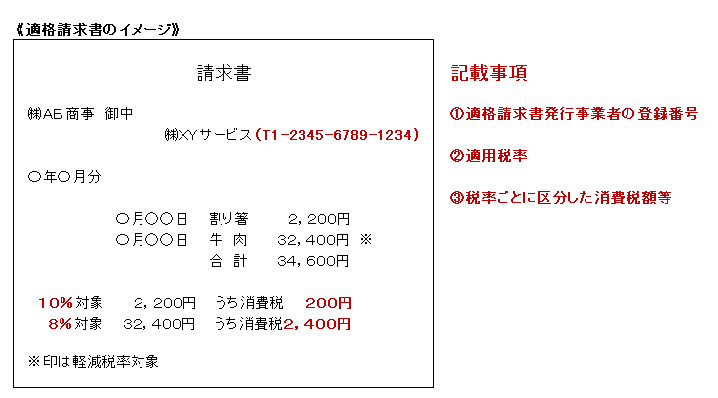

上記のように現在の『区分記載請求書等保存方式』に加えて、「適格請求書発行事業者登録番号」「適用税率」「税率ごとに

区分した消費税額」の記載が必要となります。

適格請求書には適格請求書発行事業者登録番号・適用税率・税率ごとの消費税額の記載が必要!

▶インボイス制度の経過措置

インボイス制度は来年2023年10月1日から開始されます。

しかし、大変大きな改正ですので、しばらくの間は「経過措置」というものがあります。

経過措置とは、現行の「区分記載請求書等」のままであっても、一定割合で仕入税額控除ができるというものです。

それは次のとおりです。

《仕入税額控除の経過措置》

①2023年10月から2026年9月末までの「3年間」 ⇒「仕入税額相当額の80%」が仕入税額控除できます。

②2026年10月から2029年9月末までの「3年間」 ⇒「仕入税額相当額の50%」が仕入税額控除できます。

以上、6年間は経過措置期間となりますが、現実的には事務が煩雑になりますので、取引先企業はあまり好まないと思われます。

経過措置期間は6年間、しかしビジネスではあまり採用されないと思われる!

▶インボイス制度の影響は?

さて、来年10月からインボイス制度が始まるわけですが、その影響はどのようなことが考えられるのでしょうか。

まずは、先ほども述べたとおり、市場の混乱と競争の激化を招くということです。

次に、免税事業者は一説には450万社と言われていますが、その多くの事業者がこれを機会に、課税事業者へ移行することが

想定されます。

そうなると、赤字経営でも消費税は納付しなければなりませんので、多くの零細中小企業が経営困難に陥るだろうと言われて

います。 つまり、零細中小企業淘汰の波が訪れるということです。

さらにインボイス制度は来年の年度途中である10月から始まりますので、その初年度においては税込経理と税抜経理が混在し、

非常に申告にも手間がかかります。

たとえば、個人自営者の場合であれば、1月から9月までは税込経理をして、10月から12月までは税抜経理をしなければ

なりません。

また3月決算の零細中小企法人であれば、4月から9月までは税込経理、10月から3月までは税抜経理となります。

零細中小事業者においてインボイス初年度は税込・税抜経理が混在する!

あと開始まで約1年となり、テレビコマーシャルなどでよく見聞きするようになった『インボイス制度』・・

そこで「企業経営コラム」もこのインボイス制度について、再度、わかりやすく簡潔に説明します。

インボイス制度は来年2023年10月1日から始まる!